- Aktie

Eine Aktie ist ein Wertpapier, das einen Anteil am Grundkapital eines Unternehmens dokumentiert. Aktien können bei der Herausgabe (Emission) gekauft werden, aber auch zu einem späteren Zeitpunkt an der Börse. Bei gleichem Nennwert der Aktien haben alle Aktien den gleichen Anteil am Grundkapital (Stückaktie). Früher wurden von Unternehmen Aktien mit unterschiedlichen Nennwerten herausgegeben, so dass nicht alle den gleichen Anteil am Grundkapital haben. Heute sind Stückaktien üblich.

Meistens werden Aktien in Form von Inhaberaktien ausgegeben, da diese im Gegensatz zu Namensaktien eine schnelle und einfache Übertragung ermöglichen. Bei Namensaktien dagegen muss erst eine Eintragung im Unternehmensbuch erfolgen. Bei vinkulierten Namensaktien muss das Unternehmen sogar seine Zustimmung geben, bevor die Aktie verkauft werden darf.

Die Stammaktie berechtigt zur Abstimmung auf der Hauptversammlung und zur Teilhabe an einer gezahlten Dividende. Vorzugsaktienbesitzer erhalten eine höhere Dividende, besitzen aber kein Stimmrecht.

Der Kurs der Aktie wird vor allem durch Informationen über das Unternehmen wie das Kurs-Gewinn-Verhältnis beeinflusst, aber auch von der Einschätzung der Situation durch die Marktteilnehmer. Hier spielt die Psyche eine große Rolle. Da Kursverluste ebenso wie Kursgewinne möglich sind, gehen Aktienbesitzer ein Risiko ein, nicht zuletzt, da auch Fachleute die Kursentwicklung nicht sicher prognostizieren können. Auch ein Totalverlust ist möglich, falls die Aktiengesellschaft insolvent wird.

- Aktienfonds

Ein Aktienfonds ist der Definition des Fonds-Verbandes BVI zufolge ein Investmentfonds, der überwiegend in Aktien investiert. Aktienfonds konzentrieren sich oft auf Aktien aus bestimmten Regionen oder Branchen. Auch eine Aktienauswahl nach anderen Kriterien wie Unternehmensgröße oder Wachstumsaussichten kommt häufig vor. Ein Fonds kann aktiv durch einen Manager betreut werden oder passiv die Entwicklung eines Aktienindex nachvollziehen (Indexfonds bzw. ETF).

Wie alle Investmentfonds sind Aktienfonds verpflichtet, das Vermögen der Anleger auf eine größere Zahl von Aktien zu verteilen, um das Anlagerisiko zu streuen. Höchstens zehn Prozent des Fondsvermögens dürfen in Wertpapiere eines Unternehmens investiert werden. Durch ihren Rechtsstatus als Sondervermögen sind die in Aktienfonds enthaltenen Vermögen zudem bei einer Insolvenz der Fondsgesellschaft geschützt. In Deutschland gibt es seit 1950 Aktienfonds.

- Anleihe

Eine Anleihe ist ein Wertpapier, bei dessen Kauf der Käufer Gläubiger wird. Er verleiht Geld an den Emittenten (Herausgeber) der Anleihe. Der Herausgeber (Emittent) einer Anleihe kann der Staat, ein Kreditinstitut oder ein Unternehmen sein.

Der Zeithorizont der Anleihen kann kurz- mittel- oder langfristig, das Heimatland des Herausgebers in Deutschland oder irgendwo auf der Welt sein. Zu einem bestimmten Zeitpunkt, der Fälligkeit, erhält der Anleger dann sein Geld zurück. Und in der Zwischenzeit erhält er dafür Zinsen. Der Zinssatz ist entweder für die gesamte Laufzeit fest oder orientiert sich an einem Leitzins, kann also schwanken.

Wer eine Anleihe kauft, geht neben dem Zinsänderungsrisiko weitere Risiken ein.

- Wenn der Herausgeber insolvent wird, zahlt er seine Anleihe nicht oder nur teilweise zurück.

- Wer nicht die Fälligkeit der Anleihe abwartet, sondern vorzeitig verkauft, geht ein Kursrisiko ein, da ein geändertes Zinsniveau Einfluss auf den Kurs der Anleihe hat.

- Sollte die Anleihe in einer Fremdwährung notiert sein, besteht darüber hinaus ein Währungsrisiko.

Trotz der vielen Risiken ist eine Anleihe - zumindest theoretisch - weniger risikoreich als andere Wertpapiere wie zum Beispiel Aktien. Wer die Anleihe bis zur Fälligkeit behält, erhält den überlassenen Kapitalbetrag zu 100 Prozent zurück - natürlich nur, sofern der Herausgeber in der Zwischenzeit nicht insolvent geworden ist oder vertraglich etwas anderes vereinbart ist. Und im Insolvenzfall partizipiert der Anleger als Gläubiger, anders als der Aktionär, an der Insolvenzmasse - sofern noch etwas da ist.

- Auflagedatum

Das Auflagedatum gibt an, wann ein Investmentfonds zum ersten Mal auf den Markt gebracht worden ist. Wenn ein Fonds schon seit (vielen) Jahren existiert und das Fondsvolumen mindestens einen dreistelligen Millionenbetrag erreicht hat, ist dies im Regelfall ein positives Zeichen, da sich der Fonds in seinem Segment behauptet hat, während andere möglicherweise in der Zwischenzeit schließen mussten.

Fonds mit einem jüngeren Auflagedatum müssen erst noch den Beweis erbringen, dass sie sich am Markt behaupten.

- Ausgabeaufschlag

Der Ausgabeaufschlag oder Agio ist eine einmalige Gebühr, die Anleger bezahlen, wenn sie Investmentfonds, Zertifikate und andere Anlageprodukte kaufen. Berechnet wird er als Prozentsatz vom Kurswert des Fonds. Bei Aktienfonds beträgt der Ausgabeaufschlag häufig fünf Prozent des Kurses oder sogar mehr.

Vor allem bei einer kurzfristigen Geldanlage über wenige Jahre schmälert der Aufschlag deutlich die Rendite, die ein Anleger erwarten kann.

Abmildern können Anleger die Wirkung des Ausgabeaufschlages, indem sie Fonds bei einer Direktbank oder einem spezialisierten Fondsvermittler im Internet kaufen. Hier werden Fonds oft mit reduziertem oder sogar ganz ohne Ausgabeaufschlag angeboten. ETFs bilden einen Index nach und sind oft kostengünstiger als aktiv gemanagte Fonds.

- Ausschüttung

Eine Ausschüttung ist die Ausgabe der im Laufe des Jahres erwirtschafteten Erträge aus einem Fonds. Investmentfonds fließen Erträge aus den Wertpapieren zu, die sie besitzen:

- Aktienfonds erhalten Dividenden für ihre Aktien,

- Rentenfonds Zinszahlungen für ihre Anleihen.

- Und Offene Immobilienfonds haben Mieteinnahmen.

Viele Fonds geben diese Erträge an die Anleger weiter - in Form von Ausschüttungen. Am Tag der Ausschüttung reduziert sich der Fondspreis um den ausgeschütteten Betrag.

Das Gegenstück zu ausschüttenden Fonds sind thesaurierende Fonds. Hier kommt es zu einer Wiederanlage der Erträge.

- Bankauszahlplan

Bei einem Bankauszahlplan legen Sie Ihr Kapital bei einer Bank oder Sparkasse an und vereinbaren eine feste monatliche Auszahlrate, also einen fixen Betrag, den Sie regelmäßig aus Ihrem Kapital erhalten. Für das angelegte Geld vereinbaren Sie vorab eine feste Verzinsung. Diese hängt vom aktuellen Zinsniveau auf dem Kapitalmarkt ab und kann nachträglich nicht neu verhandelt werden. Da Bankauszahlpläne häufig langfristige Verträge sind, sollten Sie das bei der Auswahl bedenken.

Bei Bankauszahlplänen haben Sie die Möglichkeit des so genannten Kapitalerhalts oder des Kapitalverzehrs. Das hängt von der Höhe der Zinsen ab und davon, wie viel Sie monatlich als Auszahlung erhalten.

Die Zinserträge, die Ihr Kapital erwirtschaftet, sind abgeltungssteuerpflichtig, wenn Sie Ihre Freibeträge bereits ausgeschöpft haben.

- Banksparplan

siehe Sparplan

- Bausparvertrag

Ein Bausparvertrag ist ein Sparvertrag, den der Verbraucher (Bausparer) mit einer Bausparkasse abschließt; in der Regel dient er zur Finanzierung von Wohneigentum und dessen Werterhalt.

Die Bausparkasse verwaltet einen großen Topf, in den alle Bausparer ihre Beiträge einzahlen. Für das Guthaben gilt in der Regel ein niedriger Zinssatz. Aus diesem Topf wird dann jährlich ein bestimmter Anteil den Bausparern wieder als Darlehen zu ebenfalls verhältnismäßig niedrigen Festzinsen zur Verfügung gestellt. In einigen Verträgen bekommt man unter Umständen ergänzend zum geringen Zinssatz in der Ansparphase noch einen Bonus, falls man auf das Baudarlehen verzichtet.

Auf das Baudarlehen haben Bausparer jedoch nicht sofort Anspruch, sondern erst dann, wenn der Bausparvertrag zuteilungsreif ist. Zuteilungsreif bedeutet, dass drei Voraussetzungen erfüllt sein müssen:

- Es muss ein Mindestguthaben angespart werden, beispielsweise 40 Prozent der Bausparsumme.

- Der Vertrag muss eine Mindestvertragslaufzeit erfüllt haben, beispielsweise drei Jahre.

- Eine von der Bausparkasse vorgegebene Mindestbewertungsziffer muss erreicht werden.

Anspruch auf den Kredit hat in der Regel nur, wer den Bausparvertrag zur Finanzierung eines "wohnwirtschaftlichen" Vorhabens verwendet. Bausparverträge sollten in erster Linie ihrem Zweck entsprechend genutzt werden. Das heißt also zur Bildung von Eigenkapital für einen späteren Immobilienbau oder -kauf oder von Hauseigentümern als eine Art "Krankenversicherung fürs Haus", mit der Renovierungs- und Sanierungsarbeiten abgedeckt werden.

Unter bestimmten Umständen können auch bestimmte staatliche Förderungen für einen Bausparvertrag genutzt werden wie

- die Arbeitnehmersparzulage

- die Wohnungsbauprämie

- Wohn-Riester.

- Bonität

Bonität ist ein anderes Wort für Kreditwürdigkeit. Es steht für die Fähigkeit und den Willen einer Privatperson, eines Unternehmens oder einer staatlichen Einrichtung, einmal aufgenommene Schulden zurückzuzahlen.

Für Anleger hat die Bonität vor allem beim Kauf von Anleihen eine Bedeutung. Je besser die Bonität des Emittenten einer Anleihe ist, desto geringer wird die Wahrscheinlichkeit eingeschätzt, dass dieser insolvent wird. Bei einer Insolvenz würden die Käufer einer Anleihe nämlich das Kapital nicht wie versprochen zurückerhalten, sondern das das Geld wäre ganz oder zumindest teilweise verloren.

Allerdings gilt auch: Je besser die Bonität eines Schuldners, desto geringer sind die Zinsen, die der Käufer einer Anleihe erhält.

Beispiel: Die Bonität der Bundesrepublik Deutschland wird als hervorragend eingeschätzt. Wer der Bundesrepublik Geld leiht, erhält deshalb nur geringe Zinsen.

- Bonuszertifikat

Ein Bonuszertifikat ist ein Zertifikat, bei dem unter bestimmten Bedingungen am Ende der Laufzeit eine Bonuszahlung an den Anleger fällig wird.

Wie bei Zertifikaten üblich, hängt die Wertentwicklung eines Bonuszertifikates von der Entwicklung eines Basiswertes ab, auf den sich das Zertifikat bezieht. Das kann zum Beispiel eine Aktie oder ein Börsenindex wie der DAX sein.

Fällt der Kurs des Basiswertes während der Laufzeit eines Bonuszertifikates nicht unter eine bestimmte, vorher festgelegte Schwelle, dann erhält der Anleger einen Festbetrag ausbezahlt. Dieser Festbetrag wird oft auch als Bonus bezeichnet. Zusätzlich können Anleger unter bestimmten Bedingungen an Anstiegen des Basiswertes teilhaben.

Fällt der Kurs des Basiswertes aber während der Laufzeit unter die Schwelle, dann fällt die Bonuszahlung am Ende weg - Anlegern bleibt dann nur noch die Teilhabe an der Entwicklung des Basiswertes. Wenn der Basiswert eine Aktie ist, dann heißt das: Das Bonuszertifikat schwankt im Wert wie eine Aktie.

Wie andere Zertifikate auch ist ein Bonuszertifikat eine Schuldverschreibung des Herausgebers (Emittenten). Wird der Emittent während der Laufzeit insolvent, droht Anlegern unter Umständen ein Totalverlust.

Wie bei allen Zertifikaten gilt außerdem: Vor dem Kauf sollten Anleger sich genau mit den Emissionsbedingungen auseinandersetzen - und nur investieren, falls sie genau verstanden haben, unter welchen Bedingungen Verluste drohen.

Grundsätzlich sind Zertifikate eher etwas für professionelle und institutionelle Anleger, nicht aber für Privatanleger.

- Börse

Die Börse ist ein organisierter Markt, auf dem Aktien, Anleihen, Devisen, Derivate und andere Wertpapiere gehandelt werden.

Durch Angebot und Nachfrage bilden sich ständig neue Kurse. Dabei wird der Kurs berechnet, zu dem die meisten Umsätze getätigt werden können.

Grundsätzlich gilt: Wenn mehr Anleger ein Wertpapier kaufen wollen, als es Verkäufer gibt, steigt der Kurs. Gibt es mehr Verkäufer als Käufer, fällt er. Gehandelt wird an Präsenzbörsen, also persönlich vor Ort durch Makler, oder an Computerbörsen.

Der Handel in Deutschland wird beispielsweise über die Deutsche Börse abgewickelt, aber auch über regionale Börsen und elektronische Plattformen.

- Börsenindex

Börsenindizes bilden die Entwicklung von Teilen des Wertpapiermarktes ab. Deshalb gelten sie umgangssprachlich auch als "Börsenbarometer".

An den Börsen der Welt werden unzählige verschiedene Wertpapiere gehandelt: Aktien, Anleihen, Investmentfonds und Zertifikate sind nur die bekanntesten unter ihnen. Entsprechend schwer fällt es, den Überblick über die Entwicklung der Märkte zu behalten.

Dieses Problem sollen Börsenindizes lösen. Sie bilden die Entwicklung von Teilen des Wertpapiermarktes ab. Deshalb gelten sie umgangssprachlich auch als "Börsenbarometer". Am bekanntesten sind Aktienindizes wie der Deutsche Aktienindex DAX, der US-amerikanische Dow Jones Industrial Average oder der Euro Stoxx 50, der die Entwicklung 50 der fünfzig größten börsennotierten Unternehmen der Eurozone misst.

Der bekannteste Anleihenindex in Deutschland ist der von der Deutschen Börse berechnete Deutsche Rentenindex (REX).

- Börsenplatz

Ein Auftrag, Wertpapiere zu (ver-)kaufen, kann an unterschiedlichen Börsenplätzen durchgeführt werden. Falls keine spezielle Weisung des Anlegers an die depotführende Bank vorliegt, bestimmt die Bank den Börsenplatz.

Zum Beispiel an den Präsenzbörsen in Stuttgart, München, Hamburg, Düsseldorf und Berlin oder bei dem vollelektronischen Handelssystem Xetra. Die Wahl des Börsenplatzes ist dabei nicht unerheblich. Unterschiede gibt es zum Beispiel bei den Transaktionskosten, dem Kurs oder der Geschwindigkeit der Ausführung. Sehr wichtig ist auch das Handelsvolumen - Je größer dies ist, desto eher wird ein Auftrag (überhaupt) ausgeführt.

- Briefkurs

Der Briefkurs gibt an, zu welchem Preis Verkäufer bereit sind, Wertpapiere zu veräußern.

Das Gegenstück zum Briefkurs ist der Geldkurs. Dieser gibt an, zu welchem Preis Käufer bereit sind, Wertpapiere zu erwerben.

Geld- und Briefkurs sind die Unter- und Obergrenze, zu denen ein Handel zustande kommen kann.

- Call

Ein Call ist eine Option, bei der es einen Käufer und einen Verkäufer gibt. Der Verkäufer der Option (Stillhalter) ist verpflichtet, die Aktie zu diesem Preis zu verkaufen. Der Käufer geht also von steigenden Kursen aus.

Steigen die Kurse, ist das Gewinnpotential des Käufers - theoretisch gesehen - nach oben unbegrenzt. Wenn die Kurse dagegen fallen, verliert der Käufer die gezahlte Optionsprämie. Der Verkäufer trägt weiter das Verlustrisiko, falls der Kurs seiner Aktie sinkt. Er hat aber auf jeden Fall die Optionsprämie als Einnahme sicher.

Rechenbeispiel:

Der Käufer erwirbt gegen eine Zahlung von 10 Euro das Recht, innerhalb der nächsten drei Monate eine Aktie, die gegenwärtig bei 85 Euro steht, zum Preis von 90 Euro zu kaufen. Liegt der Kurs der Aktie während der Laufzeit immer unter 90 Euro, stellt die gezahlte Optionsprämie den Verlust dar, den der Käufer erlitten hat. Liegt der Aktienkurs zwischen 90 und 100 Euro, macht er einen teilweisen Verlust. Steigt der Kurs auf über 100 Euro, macht er Gewinn. Bei einem Kurs von beispielsweise 120 Euro nutzt der Besitzer die Option und macht so 20 Euro Gewinn (120-90-10).

- Commodity

siehe Rohstoffe

- Corporate Bonds

siehe Unternehmensanleihe

- Darlehen

Wenn jemand einem anderen ein Darlehen gibt, überlässt er ihm für eine bestimmte Zeit Geld (oder eine vertretbare Sache). Siehe Kredit

- DAX

Eingeführt wurde der DAX am 1. Juli 1988. Heute ist er eine eingetragene Marke der Deutsche Börse AG.

In die Berechnung des DAX fließen einerseits die Kurse der Aktien ein, die dem Index angehören. Andererseits werden auch die jährlichen Dividendenzahlungen einberechnet. Dadurch wird der DAX zum Performance-Index. Er gibt die Gesamtentwicklung (Performance) von Aktien wieder, die sich aus dem Kursverlauf und den jeweiligen Dividendenzahlungen zusammensetzt. Seit September 2021 werden die im DAX enthaltenen 40 Unternehmen anhand der beiden Kriterien Marktkapitalisierung und Börsenumsatz ausgewählt. Vorher waren es 30.

- Deckungssumme

Zum Bereich Geldanlage und Vermögensaufbau gehört auch der Vermögensschutz. Dieser sorgt dafür, dass nicht durch ein von außen eintretendes Ereignis das Vermögen gefährdet wird. Hier ist der Begriff Deckung von zentraler Bedeutung.

Der Begriff Deckung trifft Verbraucher in vielen Bereichen des Lebens, ohne dass dies immer auf Anhieb ersichtlich ist. Verbraucher haben zum Beispiel ein Schließfach bei der Bank. Der Inhalt ist bis zu einer Höchstgrenze, der Deckungssumme, versichert. Weitere Beispiele sind die private Haftpflichtversicherung oder die Hausratversicherung.

Verbraucher sollten die Deckungssumme so hoch ansetzen, dass sie im Ernstfall ausreicht. Wer Goldbarren im Wert von 100.000 Euro im Bankschließfach hat, dem hilft es wenig, wenn der Inhalt nur bis zur Deckungssumme von 25.000 Euro versichert ist. Und wer als Radfahrer einen Fehler macht, der dazu führt, dass ein LKW in die nahe gelegene Eisdiele fährt, für den kann es entscheidend sein, ob die Privathaftpflicht vor ein paar Jahren mit einer Deckungssumme von 5 Millionen Euro abgeschlossen wurde, oder deutlich vor dem Jahr 2000 mit einer Deckungssumme von einer Million DM (nicht Euro).

Wenn die Deckungssumme nicht ausreichend ist, sollte sie erhöht werden. Zum Beispiel können Verbraucher bei Banken anfragen, ob der Schließfachinhalt gegen Zahlung einer zusätzlichen Gebühr mit einer höheren Deckungssumme versichert werden kann. Alternativ kann man den Inhalt auf unterschiedliche Schließfächer bei verschiedenen Banken aufteilen.

- Depotauszug

Den Depotauszug erhalten Inhaber einer Wertpapierdepots mindestens einmal jährlich von ihrer Bank. Rechtsgrundlage für diesen Depotauszug sind die Sonderbestimmungen für Wertpapiergeschäfte und die Bestimmungen des Bürgerlichen Gesetzbuches (BGB).

Es existieren keine einheitlichen, detaillierten Vorgaben für den Aufbau und die Darstellung. Daher unterscheiden sich die Depotauszüge von Bank zu Bank.

Der Depotauszug enthält aber im Regelfall folgende Informationen:

- die Bezeichnung der verwahrten Wertpapiere,

- den Nennbetrag oder die Stückzahl,

- die Verwahrart,

- Ansprüche auf bereits bezahlte, aber noch nicht gelieferte Wertpapiere,

- Wert der einzelnen Positionen zu einem bestimmten Stichtag (meist Jahresende),

- Gesamtwert des Depots zu diesem Stichtag und

- die Adresse der neutralen Stelle, an die schriftliche Reklamationen zu richten sind.

Verbraucher sollten die Depotauszüge auf Richtigkeit und Vollständigkeit überprüfen und Unrichtiges sofort schriftlich bemängeln.

- Deutscher Rentenindex

Er wird seit 1991 von der Deutsche Börse AG ermittelt. Grundlage für die Berechnung sind 30 typische deutsche Staatsanleihen mit Laufzeiten zwischen einem Jahr und zehn Jahren.

- Devisenkurs

Dieser Kurs gibt an, wie viel ausländisches Geld es für einen Euro an der Börse gibt. Bei einer Geldanlage in Fremdwährung wird der Devisenkurs (Wechselkurs) des Euro zu der ausländischen Währung benötigt, um den Kurswert des Wertpapiers in Euro zu bestimmen.

Liegt der Kurs zum US-Dollar bei 1,10, bedeutet dies, dass man für 100 Euro 110 US-Dollar bekommt. Wenn der Kurs sich auf 1,05 ändert, ist der US-Dollar aufgewertet worden, weil Anleger für 100 Euro nur noch 105 US-Dollar bekommen. Bei einer Kursänderung auf 1,20 hingegen ist der Euro aufgewertet worden, man erhält für 100 Euro jetzt 120 US-Dollar.

Wer Geldanlagen in Fremdwährung besitzt, geht ein Währungsrisiko ein. Dies bedeutet, dass es durch den Devisenkurs zum Zeitpunkt des Verkaufs/der Fälligkeit Währungsgewinne, aber auch Währungsverluste geben kann. Zum Zeitpunkt des Kaufs einer Geldanlage in Fremdwährung ist ein starker Euro von Vorteil, weil man für das ausländische Geld weniger bezahlen muss. Beim Verkauf oder der Fälligkeit ist ein schwacher Euro vorteilhaft, weil man für das ausländische Geld mehr Euro bekommt.

- Discountzertifikat

Die Entwicklung des Zertifikates richtet sich anschließend nach der Wertentwicklung des Basiswertes - zum Beispiel einer Aktie oder eines Börsenindex.

In ihrer am weitesten verbreiteten Ausgestaltung funktionieren Discountzertifikate folgendermaßen: Befindet sich der Kurs des Basiswertes am Tag der Fälligkeit des Zertifikates oberhalb eines vorher festgelegten Wertes, dann wird der maximal mögliche Gewinn des Zertifikates ausgezahlt. Dieser höchstmögliche Gewinn wird auch Festbetrag oder Cap genannt. Steigt der Kurs des Basiswertes über den Festbetrag hinaus, profitieren Anleger davon nicht.

Im Gegenzug bieten Discountzertifikate aber auch einen Puffer gegen Verluste: Anleger erleiden erst dann einen Verlust, wenn der Kurs des Basiswertes unter den ursprünglich für das Zertifikat gezahlten Preis fällt. Wie groß dieser Puffer ist, richtet sich nach dem namensgebenden Discount.

Beispielsweise erwerben Sie ein Discountzertifikat auf eine bestimmte Aktie zum Preis von 50 Euro, während die Aktie selbst 60 Euro kosten würde. Der "Cap", also der maximal Gewinn liegt bei 70 Euro. Sie können also maximal 20 Euro Gewinn machen - wenn der Wert der Aktie bei am Ausübungstag bei 70 oder höher liegt. Ist der Wert der Aktie auf 55 gefallen, macht der Aktienbesitzer Verlust, der Discountzertifikatsbesitzer ist noch in der Gewinnzone. Fällt der Kurs auf unter 50, machen beide Verluste - beim Discountzertifikatsbesitzer beträgt dieser aber 10 Euro weniger. Allerdings müssen in der Gesamtbewertung natürlich noch die Kosten des Zertifikats berücksichtigt werden.

Wie andere Zertifikate auch ist ein Discountzertifikat eine Schuldverschreibung des Herausgebers (Emittenten). Wird der Emittent während der Laufzeit insolvent, droht Anlegern unter Umständen ein Totalverlust.

Auch gibt es verschiedene Varianten von Discountzertifikaten, deren Funktionsweise noch deutlich komplizierter ist als die oben geschilderte Standard-Ausgestaltung. Deshalb gilt: Vor dem Kauf eines Discountzertifikates sollte jeder Anleger genau die Emissionsbedingungen lesen - und sie verstanden haben.

- Diversifikation

Das bedeutet, dass nicht alles auf die berühmte "eine Karte" gesetzt wird, sondern auf eine Vielzahl von Wertpapieren und Anlagen. Je breiter man sein Vermögen gestreut hat, desto geringer ist die Wahrscheinlichkeit, dass eintretende Risiken das ganze Portfolio betreffen.

Angenommen, sie haben Aktien von einem einzelnen deutschen Automobilunternehmen in Ihrem Depot. Wie können Sie diversifizieren?

Um nicht von einer einzigen Gesellschaft abhängig zu sein, können Sie Aktien anderer deutscher Automobilunternehmen kaufen.

Um nicht von einer Branche anhängig zu sein, können Sie Aktien aus anderen Bereichen erwerben, zum Beispiel Chemieaktien, Technologieaktien oder / und Finanzaktien.

Um nicht von einem Land anhängig zu sein, können Sie Aktien von Unternehmen in anderen Ländern erwerben: europaweit, oder auch weltweit.

Um nicht alleine von Aktien abhängig zu sein, können Sie andere Produkte erwerben: zum Beispiel Anleihen und / oder Immobilien.

Insbesondere der letzte Punkt ist von zentraler Bedeutung. In einer Krise ist es nicht zwangsläufig so, dass alle Geldanlagen Verluste einfahren. In der Vergangenheit war zum Beispiel die Entwicklung von Aktienkursen und Anleihen (festverzinslichen Wertpapieren) oft gegenläufig. Das eigene Portfolio sollte also idealerweise so diversifiziert ein, dass die Verluste einzelner Anlagen durch die Gewinne der anderen ausgeglichen - oder zumindest abgemildert - werden, so dass die Gesamtentwicklung positiv ist.

- Dividende

Das Ziel eines Unternehmens ist es in der Regel, Gewinn zu machen. Macht eine Aktiengesellschaft (AG) Gewinn, dann schüttet sie oft einen Teil davon an ihre Aktionäre aus. Diese Ausschüttung heißt Dividende. Für die Aktionäre ist die Höhe der Dividende pro Aktie besonders interessant.

Der Vorstand der AG schlägt in jedem Jahr die genaue Aufteilung des Gewinns und damit die Höhe der Dividende vor. Die Entscheidung über den Vorschlag treffen die Aktionäre dann selbst auf der Hauptversammlung.

Die Dividende wird in der Regel am Tag der Hauptversammlung ausgeschüttet. Am gleichen Tag vermindert sich auch der Aktienkurs um den Wert der Dividende.

Teilt man die Dividende (in Euro oder einer anderen Währung) durch den Aktienkurs, dann erhält man die Dividendenrendite. Sie ist eine klassische Kennzahl zur Bewertung von Aktien.

- Dow Jones Euro Stoxx 50

Der Aktienindex Dow Jones Euro Stoxx 50 zeichnet die Wertentwicklung der 50 größten börsennotierten Unternehmen in der Eurozone nach.

Er wurde im Jahr 1998 eingeführt und hat sich seitdem zu einem der wichtigsten Börsenindizes in Europa entwickelt.

Der Euro Stoxx 50 wird sowohl als Performance-Index als auch als Kursindex berechnet. Verbreiteter ist allerdings der Kursindex. Ein Kursindex bildet nur den Kursverlauf der in ihm enthaltenen Aktien ab. Ein Performance-Index berücksichtigt zusätzlich auch die jährlichen Dividendenzahlungen. Dadurch spiegelt er die gesamte Wertentwicklung der enthaltenen Aktien wider.

- Dow Jones Industrial Average

Der Name leitet sich von Charles Dow, dem Begründer des Index, und seinem Kollegen Edward Jones ab. Dow hat neben dem Dow Jones Industrial Average auch die berühmte Börsenzeitung "The Wall Street Journal" mitbegründet. Der Dow Jones Industrial Average wird schon seit dem Jahr 1896 berechnet und gilt als ältester noch bestehender Aktienindex der USA.

Der Dow Jones wird als Kursindex berechnet. Das heißt, er bildet nur den Kursverlauf der in ihm enthaltenen Aktien ab und berücksichtigt keine Dividendenzahlungen.

Eine weitere, oft kritisierte Besonderheit des Dow Jones ist, dass die enthaltenen Aktien nach ihrem Preis gewichtet werden. Das führt dazu, dass zum Beispiel der Flugzeugbauer Boeing ein höheres Gewicht im Index hat als das Softwareunternehmen Microsoft. Dabei liegt der Börsenwert von Microsoft etwa fünf mal so hoch wie der von Boeing. Nur der Kurs einer einzelnen Aktie ist niedriger.

- Dow Jones Stoxx 50

Er wurde im Jahr 1998 eingeführt. Wenige Monate später folgte sein Geschwisterindex Euro Stoxx 50, der die 50 größten börsennotierten Unternehmen der Eurozone enthält.

Der Stoxx 50 wird sowohl als Performance-Index als auch als Kursindex berechnet. Ein Kursindex bildet nur den Kursverlauf der in ihm enthaltenen Aktien ab. Ein Performance-Index berücksichtigt zusätzlich auch die jährlichen Dividendenzahlungen. Dadurch spiegelt er die gesamte Wertentwicklung der enthaltenen Aktien wider.

- Dow Jones Stoxx 600

Er umfasst die Aktien von 600 Unternehmen aus folgenden Ländern: Belgien, Dänemark, Deutschland, Finnland, Frankreich, Griechenland, Großbritannien, Irland, Island, Italien, Luxemburg, Niederlande, Norwegen, Österreich, Portugal, Schweden, Schweiz und Spanien.

Der Dow Jones Stoxx 600 wird sowohl als Performance-Index als auch als Kursindex berechnet. Ein Kursindex bildet nur den Kursverlauf der in ihm enthaltenen Aktien ab. Ein Performance-Index berücksichtigt zusätzlich auch die jährlichen Dividendenzahlungen. Dadurch spiegelt er die gesamte Wertentwicklung der enthaltenen Aktien wider.

- Einlagenfazilität

Mittels der Einlagefazilität können Geschäftsbanken bei den nationalen Zentralbanken überschüssige Guthaben bis zum nächsten Geschäftstag zu einem festen Zinssatz anlegen. Damit können Geschäftsbanken einen Liquiditätsüberschuss vermeiden.

Für die Europäische Zentralbank ist es ein geldpolitisches Instrument, mit dem sie europäische Banken steuern kann.

- Einlagensicherung

Gesetzliche Einlagensicherung bedeutet, dass Kundeneinlagen im Fall der Insolvenz einer Bank bis zum Gesamtbetrag von 100.000 Euro (ohne Selbstbeteiligung) gesichert sind. Vorausgesetzt, die Bank hat ihren Sitz in der EU und das Geld ist auf einem Konto angelegt, dass als sogenannte Einlage gilt. Dies sind zum Beispiel Tagesgelder, Festgelder, Sparbücher und viele Sparverträge, nicht aber Aktien oder Anleihen. Der Schutz gilt auch für Konten, die in einer anderen Währung als dem Euro geführt werden.

Unter Umständen erhöht sich der abgesicherte Betrag auf bis zu 500.000 Euro, zum Beispiel wenn sich auf dem Konto der Kaufpreis einer privat genutzten Immobilie befand.

Ansprüche hat das Einlagensicherungssystem binnen 20 Arbeitstagen zu erfüllen. Ab dem 1. Juni 2016 verkürzt sich die Frist zur Auszahlung auf sieben Tage.

- Emerging Markets

Der Begriff "Emerging Markets" wird häufig benutzt, wenn mit Blick auf Geldanlagen und Börsengeschäfte von Schwellenländern die Rede ist.

Als Schwellenland wird ein Land bezeichnet, das zwar nicht mehr als Entwicklungsland betrachtet wird, aber auch noch nicht zu den vollständig industrialisierten Ländern zählt.

Schwellenländer zeichnen sich häufig durch überdurchschnittliches Wirtschaftswachstum und unterdurchschnittliche Lohnkosten im Vergleich zu den Industrieländern aus.

Investitionen in Aktien und Anleihen aus Schwellenländern bieten oft hohe Gewinnaussichten mit einem entsprechend hohen Risiko.

- Emittent

Der Emittent ist der Herausgeber eines Wertpapiers. Ein solches Wertpapier kann zum Beispiel eine Aktie oder eine Anleihe sein.

Emittent einer Aktie ist ein Unternehmen. Bei einer Anleihe kann der Emittent ein Unternehmen, der Staat, eine öffentliche Körperschaft, aber auch eine sonstige Institution sein.

Eines der Risiken, das die Käufer von Wertpapieren berücksichtigen sollten, ist das sogenannte Emittentenrisiko. Dies bedeutet, dass die Aktie oder Anleihe aufgrund einer Insolvenz des Herausgebers wertlos werden kann. Das eingesetzte Kapital ist dann ganz - oder zumindest teilweise - verloren. So haben im Jahr 2008 viele Anleger im Fall Lehman das Emittentenrisiko unterschätzt oder gar nicht erkannt.

- ETC

ETC ist die Abkürzung für Exchange Traded Commodities. Das heißt übersetzt: börsengehandelte Rohstoffe.

Der Name sagt es bereits: ETCs sollen es Anlegern ermöglichen, in Rohstoffe zu investieren und deren Wertentwicklung nachzuvollziehen. Das heißt, dass ETCs zum Beispiel die Preisentwicklung von Öl, Gold, Erdgas, Weizen und anderen Rohstoffen abbilden.

Rechtlich sind ETCs Schuldverschreibungen. Damit ähneln sie Zertifikaten. Bei beiden tragen Anleger ein Emittentenrisiko. Um das Emittentenrisiko zu verringern, sind ETCs allerdings auf verschiedene Arten besichert. In anderer Hinsicht gleichen ETCs eher ETFs, also börsengehandelten Indexfonds: ETCs sind grundsätzlich in der Laufzeit unbefristet und ständig an der Börse handelbar.

ETCs sind eine relativ komplizierte Anlageform. Das hängt damit zusammen, dass viele nicht die Preise für sofort gelieferte Rohstoffe abbilden (die so genannten Spot-Preise), sondern die Preise für Warentermingeschäfte (Futures) - also für die Lieferung eines Rohstoffes in der Zukunft. Die Kursentwicklung von ETCs ist daher für viele Anleger schwer nachzuvollziehen.

- ETF

ETF ist die Abkürzung für exchange-traded fund. Übersetzt bedeutet der englische Begriff "börsengehandelter Fonds".

ETFs sind also Investmentfonds, die über die Börse gehandelt werden. Herkömmliche Investmentfonds kaufen Anleger hingegen oft direkt von der Fondsgesellschaft - vermittelt durch eine Bank oder Sparkasse. Zudem unterscheiden sich ETFs von herkömmlichen Investmentfonds vor allem dadurch, dass es in der Regel kein aktives und damit kostenintensives Fondsmanagement gibt.

ETFs beschränken sich darauf, passiv die Entwicklung von Börsenindizes nachzuvollziehen. Dadurch fallen in der Regel deutlich weniger Kosten an als für aktiv gemanagte Fonds. Wenn beispielsweise ein aktiv gemanagter Fonds bei jährlichen Kosten von zwei Prozent eine Nettorendite von vier Prozent anstrebt, muss die Rendite vor Kosten stolze 6 Prozent betragen. Wenn bei einem ETF die jährlichen Kosten 0,3 Prozent betragen und ebenfalls eine Nettorendite von 4 Prozent angestrebt wird, muss vor Kosten dagegen nur eine Rendite von 4,3 Prozent erreicht werden.

In Deutschland gibt es ETFs seit dem Jahr 2000.

- Euro Stoxx 50

siehe Dow Jones Euro Stoxx 50

- Fälligkeit

Die Fälligkeit ist insbesondere bei Anleihen wichtig.

Wenn Anleger Geld verleihen, zum Beispiel durch den Kauf einer Bundesanleihe oder eines sonstigen festverzinslichen Wertpapiers, tun sie es in der Annahme, dass das geliehene Geld eines Tages zurückgezahlt wird.

Diese Rückzahlung durch den Herausgeber der Anleihe geschieht am Tag der Fälligkeit, und zwar nach den Vertragsbedingungen.

Falls der Anleger nicht bis zur Fälligkeit warten kann oder will, sollte er prüfen, ob möglicherweise eine (Teil-)Rückgabe an den Herausgeber möglich ist.

Alternativ kann ein Verkauf über die Börse zum aktuellen Tageskurs angestrebt werden. In diesem Fall ist ein Kursgewinn, aber auch ein Kursverlust möglich. Das Recht auf Rückzahlung bei Fälligkeit geht an den neuen Käufer über.

- Festgeld

Auf einem Festgeldkonto legen Sie das Guthaben für einen bestimmten Zeitraum fest an. Im Gegenzug zahlt die Bank Zinsen.

Die Banken verlangen üblicherweise eine Mindestanlagesumme, deren Höhe von Anbieter zu Anbieter unterschiedlich sein kann.

Gleiches gilt für die Mindestanlagedauer, die oft zwischen 30 und 90 Tagen liegt, aber auch mehrere Jahren betragen kann. In einigen Fällen verlängert sich die Anlage nach Ablauf der Laufzeit automatisch, wenn der Kunde keine gegenteilige Weisung ausspricht. Verpasst der Kunde die rechtzeitige Mitteilung, dass er das Kapital ausbezahlt haben möchte, kommt er gegebenenfalls erst mit gehöriger Verspätung an sein Geld.

- Fonds

siehe Investmentfonds

- Fondsgebundene Lebens- oder Rentenversicherung

Fondsgebundene Lebens- und Rentenversicherungen sind eine Variante privater Rentenversicherungen, bei denen die Sparleistungen in Investmentfonds angelegt werden.

Sie sind nicht zu vergleichen mit der klassischen Lebens- oder Rentenversicherung. Hier fließt Ihre Sparrate nach Abzug von Verwaltungskosten in einen oder mehrere Investmentfonds. Sie sind also im Grunde einem Fondssparplan gleichzusetzen: Die entsprechenden Kapitalanlagen des Versicherers werden auf Rechnung und Risiko des Versicherungsnehmers gehalten. Die Wertveränderungen gehen damit vollständig zu Lasten bzw. zu Gunsten der Versicherungsnehmer. Bei den fondsgebundenen Lebensversicherungen wird auch im Todesfall ein bestimmtes Kapital ausbezahlt.

Es gibt ganz unterschiedliche Varianten fondsgebundener Versicherungen, von denen einzelne auch mit einer Garantie ausgestattet werden können. Fondsgebundene Versicherungen sind in der Regel kostenintensiver als reine Fondssparpläne oder klassische Versicherungslösungen, da sowohl die Kosten für den Fondskauf als auch Abschluss- und Verwaltungskosten zu entrichten sind.

- Fondssparplan

siehe Sparplan

- Garantie

Garantien werden in vielen verschiedenen Zusammenhängen abgegeben. Von denen nur einige hier beispielhaft genannt werden. Das Wort Garantie besagt, dass ein Gut eine bestimmte Eigenschaft hat. Beziehungsweise: dass eine Person oder Institution in einer konkreten Situation ein bestimmtes Handeln zusichert.

Bei Kaufverträgen wird die Garantie oft mit der gesetzlichen Gewährleistungspflicht verwechselt, die dem Verbraucher beim Erwerb eines Gutes zusteht. Wer zum Beispiel ein neues Auto oder neue Möbel kauft, dem steht per Gesetz die zweijährige gesetzliche Gewährleistung zu. Das bedeutet, dass der Verkäufer nachbessern muss, wenn zum Zeitpunkt des Kaufs Mängel an der Ware bestanden, die sich aber erst im Nachhinein zeigen.

Die Garantie ist in diesem Zusammenhang etwas anderes. Der Verkäufer schließt mit dem Käufer einen Vertrag und sichert in einem bestimmten Zeitraum festgelegte Eigenschaften zu. Zum Beispiel, dass bei der neuen Waschmaschine oder dem neuen Fernseher die Nicht-Verschleißteile in den ersten 5 Jahren nicht kaputt gehen. Sonst gibt es eine kostenlose Reparatur, ein neues Gerät oder eventuell sogar das Geld zurück. Diese Zusage geht über die gesetzliche Gewährleistungspflicht hinaus. Eine solche Garantie muss der Kunde bisweilen gesondert bezahlen. Andere Anbieter nutzen sie als Werbeargument, um sich von Konkurrenten abzusetzen.

Auch Banken und Sparkassen können Garantien vergeben. Beispielsweise garantiert ein Kreditinstitut, dass einer ihrer Kunden seinen Verpflichtungen nachkommen wird. Sonst zahlt die Bank (Bankbürgschaft). Muss der Kunde etwa zum Jahresende einen Betrag von 50.000 Euro an seinen Vertragspartner zahlen, kann die Bank eine entsprechende Garantie abgeben. Sie springt also ein, wenn der Kunde selber nicht zahlen kann.

Verbraucher können auch so genannte Garantiezertifikate oder Garantiefonds kaufen. Bei diesen garantieren die Herausgeber des Zertifikats bzw. des Fonds zum Beispiel die Rückzahlung des Nennbetrags am Laufzeitende. Eventuell beim Kauf gezahlte Ausgabeaufschläge etc. sind von der Garantie dann nicht erfasst.

Eine Garantie ist nur so gut wie ihr Garantiegeber. Wenn Ihnen ein völlig überschuldetes Unternehmen eine Geldzahlung garantiert, ist dies also nichts wert. Sie hilft nur dann etwas, wenn der Garantiegeber zahlungskräftig ist. Zudem gilt sie gelegentlich nicht für das komplette eingesetzte Kapital, sondern nur für Teilbeträge.- Garantiezertifikat

siehe Kapitalschutzzertifikat

- Geldkurs

Der Geldkurs gibt an, welchen Preis Käufer beim Erwerb von Wertpapieren bereit sind zu zahlen.

Das Gegenstück zum Geldkurs ist der Briefkurs. Dieser gibt an, welchen Preis Verkäufer beim Verkauf der Wertpapiere erwarten. Geld- und Briefkurs sind die Unter- und Obergrenze, zu denen ein Handel zustande kommen kann.

- Gesamtkostenquote

siehe Total Expense Ratio (TER)

- Geschlossene Fonds

Bei geschlossenen Fonds handelt sich um unternehmerische Beteiligungsmodelle, bei denen für ein bestimmtes Investitionsprojekt (etwa einen Windpark oder ein großes Bauvorhaben) Geldgeber geworben werden. Mit Investmentfonds haben sie nichts zu tun.

Wenn der erforderliche Betrag eingesammelt ist, dann schließt der Fondsinitiator den Fonds und er beginnt mit den Investitionen. Insbesondere sollten Sie beachten, dass Sie bei einer solchen Anlageform ein unternehmerisches Risiko tragen. Wird der geschlossene Fonds insolvent, verlieren Sie im schlimmsten Fall Ihre komplette Anlage. Wirtschaftet der Fonds schlecht, erhalten Sie weniger oder gar keine Rendite. Es ist durchaus möglich, dass solche Probleme erst nach mehreren Jahren auftreten.

Für Verbraucher ist eine Anlage in Form eines geschlossenen Fonds in der Regel nicht geeignet.

- Girosammelverwahrung

Auf der Sammelurkunde werden die Aktienrechte an einer Aktiengesellschaft eingetragen. Und an dieser Sammelurkunde kann man Anteile erwerben. Nur das wird tatsächlich festgehalten: wer welchen Anteil an dieser Sammelurkunde besitzt.

Das System hat einen großen Vorteil: Man kann seinen Anteil leicht verkaufen, Aktien müssen nicht umgeschrieben und per Post verschickt werden. Es findet einfach eine Umbuchung von einem Depot in ein anderes statt. Im Übrigen hat der Anleger auch gar nicht das Recht, die Herausgabe einer bestimmten Einzelurkunde zu verlangen. Aufbewahrt wird die Sammelurkunde beim Zentralverwahrer.

In Deutschland ist das seit dem Jahr 2000 Clearstream. Clearstream gehört zur Gruppe Deutsche Börse und hat seinen Sitz in Frankfurt. Clearstream wird auch von den depotführenden Banken der Anleger informiert, wer welchen Anteil an den einzelnen Unternehmen besitzt.

- Goldfonds

Ein Goldfonds ist ein Investmentfonds, dessen Ziel es ist, die Entwicklung des Goldpreises abzubilden.

Die in Deutschland zum Vertrieb zugelassenen Goldfonds dürfen allerdings nur zu einem gewissen Teil überhaupt direkt Gold erwerben. Der Rest des Fondsvermögens wird auf andere Anlageformen verteilt - Beispiel auf Zertifikate oder Anleihen. Manche Fondsanbieter verzichten sogar ganz auf die Investition in den Rohstoff Gold und kaufen stattdessen andere Anlageprodukte vom Fondsvermögen.

Der Goldpreis soll durch den Fonds abgebildet werden, so dass Anleger ebenfalls von steigenden Preisen profitieren sollen. Der Erwerb von Gold ist also für Anleger, die nur von steigenden Preisen profitieren wollen, gar nicht notwendig - so die Argumentation der Anbieter. Eine Garantie, dass die Maßgabe des Fondsmanagers aufgeht, haben Sie jedoch nicht.

- Hedgefonds

Die Anlagestrategien von Hedgefonds sind vielfältig. Sie dürfen Aktien verkaufen, die sie sich nur geliehen haben (Leerverkäufe), dürfen ihre Spekulationen mit Krediten finanzieren und riskante Terminkontrakte (Futures) abschließen. Gemeinsam haben Hedgefonds vor allem drei Dinge: Sie sind kaum reguliert, haben ihren Sitz meist in freizügigen Steuerparadiesen wie den Bahamas oder den Kaiman-Inseln, und sie dürfen in Deutschland nicht an Privatanleger verkauft werden.

Das hat seine Gründe, schließlich führt die geringe Regulierung der Hedgefonds dazu, dass die Fondsmanager praktisch machen können, was sie wollen. Hedgefonds gehören zu den am wenigsten transparenten Anlageformen.

Erlaubt sind in Deutschland nur so genannte Dachhedgefonds, also Investmentfonds, die mehrere Hedgefonds unter einem Dach bündeln. Diese Konstruktion ist für Anleger aber sehr teuer: Zu den Kosten für die einzelnen Fonds kommen die Gebühren für den Dachhedgefonds selbst.

Der Vertrieb von sogenannten Single-Hedgefonds ist in der Bundesrepublik Deutschland hingegen ausschließlich an professionelle und semi-professionelle Anleger erlaubt, nicht hingegen an Verbraucher. Die Vertriebsvorschriften für Hedgefonds richten sich vor allem nach dem Kapitalanlagegesetzbuch (KAGB), insbesondere nach den § 293 ff.

Weitere Hinweise zu Hedgefonds, die in Deutschland aufgelegt und vertrieben werden, finden Sie im Internet bei der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin).

- High-Yield-Anleihe

siehe Junk Bonds

- Immobilie

Das Wort Immobilie kommt aus dem Lateinischen und steht ursprünglich einfach für eine unbewegliche Sache. Entsprechend wird das Wort auch in der Wirtschafts-Fachsprache gebraucht - im Sinne eines unbeweglichen Sachgutes nämlich.

Viele Verbraucher denken beim Wort "Immobilie" ausschließlich an die selbstgenutzte Immobilie.

Bei anderen Verbraucher geht es aber auch um das Thema Geldanlage. Immobilien bilden eine eigene Anlageklasse. Wer Geld in Immobilien anlegen will, kann dies grundsätzlich über offene Investmentfonds, geschlossene Fonds und börsengehandelte Immobilienunternehmen tun oder direkt ein Haus oder eine Wohnung erwerben und dieses vermieten. Je nach gewählter Art und Weise der Investition sind unterschiedliche Risiken mit der Geldanlage verbunden, über die sich Anleger im Vorfeld informieren sollten.

- Index

siehe Börsenindex

- Inflation

Inflation bedeutet Geldentwertung. Das heißt, dass mit einem bestimmten Geldbetrag in einem Jahr weniger Waren gekauft werden können als heute.

Weil die Preise steigen, ist es somit weniger wert. Wie viel weniger gekauft werden kann, wird durch die Inflationsrate beschrieben. Berechnet wird diese durch das Statistische Bundesamt auf Basis eines bestimmten Warenkorbes und des zugehörigen Preisindex. Dieser ist der zentrale Indikator für die Entwicklung des Geldwertes.

Die Inflation ist ein wichtiges Thema für Anleger, denn durch sie sinkt die Rendite von Investitionen: Wer 4 Prozent Zinsen für eine Anlage erhält, dem bleibt bei 2 Prozent Inflation tatsächlich nur eine reale Rendite von 2 Prozent. Wer sein Geld zu einem Prozent Zinsen anlegt, macht real sogar einen Verlust, falls die Inflationsrate höher liegt.

Seit der Gründung der Bundesrepublik Deutschland lag die Inflation nur in Ausnahmesituationen über 4 Prozent, oft lag sie zum Teil deutlich darunter. Allerdings stieg sie im Frühjahr 2022 auf über 7 Prozent. Das Inflationsziel der Europäischen Zentralbank (EZB) liegt bei knapp 2 Prozent.

- Investmentfonds

Wer nicht in Eigenregie einzelne Aktien oder bestimmte Anleihen kaufen möchte, kann stattdessen Anteile eines Investmentfonds erwerben. Die Investmentgesellschaft sammelt das Geld der Anleger und investiert es anhand des vorher festgelegten Ziels des Investmentfonds - zum Beispiel in Aktien, Renten oder Immobilien. Die Anlage kann auf eine bestimmte Region oder eine bestimmte Branche beschränkt sein. Ein Fonds kann aktiv durch einen Manager betreut werden oder passiv einen Index wie zum Beispiel den DAX nachbilden.

Vorteilhaft an Investmentfonds ist, dass die Gelder der Anleger als Sondervermögen bei einer externen Depotbank geführt werden. Falls die Investmentgesellschaft Insolvenz anmeldet, sind die Anteile der Anleger im Investmentfonds also nicht verloren. Investmentfonds ermöglichen es Anlegern, mit geringen monatlichen Sparraten, aber auch mit Einmalanlagen in Wertpapiere zu investieren.

Bei Investmentfonds gibt es die Chance auf Kursgewinne und das Risiko von Kursverlusten. Die Aufteilung der Anlegergelder auf unterschiedliche Wertpapiere reduziert grundsätzlich das Risiko. Nachteilig ist, dass die Anleger auf der Hauptversammlung kein Stimmrecht ausüben können. Dies übt die Investmentgesellschaft aus, ohne Rücksprache mit den Anlegern halten zu müssen. Ein weiterer wichtiger Aspekt sind die Kosten, weil diese die Rendite reduzieren. Bei aktiv gemanagten Fonds sind hier neben dem Ausgabeaufschlag beim Anteilskauf sind hier vor allem die Verwaltungsgebühr und eventuelle erfolgsabhängige Vergütungen (Performance Fees) zu nennen. Indexfonds (ETFs) haben oft eine günstigere Kostenstruktur.

- ISIN

siehe Wertpapieridentifikationsnummer

- Junk Bonds

Junk Bonds sind Wertpapiere, die auch High-Yields oder einfach nur Schrottanleihen genannt werden.

Wie der deutsche Name schon aussagt sind es Anleihen, die sich durch eine niedrige Bonität des Emittenten auszeichnen.

Für das Eingehen eines höheren Risikos erhalten die Käufer der Anleihe eine höhere Renditechance durch höhere Zinsen und/oder günstige Kaufkurse. Geht das Unternehmen insolvent, kann das Kapital vollständig verloren sein. Kommt das Unternehmen seinen Zahlungsverpflichtungen nach, sind überdurchschnittliche Renditen möglich. Grundsätzlich sind Junk Bonds eher etwas für spekulativ ausgerichtete Anleger.

- Kapitalerhalt

Kapitalerhalt bedeutet, dass von dem eingezahlten Geld nichts verbraucht wird. Das Kapital bleibt unverändert.

Legen Sie Geld in einen Vertrag wie zum Beispiel einen Bankauszahlplan an, aus dem dann regelmäßig Geld entnommen werden soll, können Sie in der Regel zwischen den Optionen Kapitalerhalt und Kapitalverzehr wählen.

Kapitalerhalt bedeutet, dass von dem eingezahlten Geld nichts verbraucht wird. Das Kapital bleibt unverändert. Lediglich die entstandenen Erträge aus Zinsen werden an Sie ausgeschüttet. Auf diese Weise schafft man eine so genannte "ewige Rente". Das Kapital kann nach der Vertragslaufzeit wieder an Sie ausgezahlt werden oder geht im Todesfall an die Erben über.

- Kapitalschutzzertifikat

Ein Kapitalschutzzertifikat ist ein Zertifikat, bei dem der Herausgeber (Emittent) die Rückzahlung des eingesetzten Kapitals am Ende der Laufzeit garantiert.

Oft werden Kapitalschutzzertifikate deshalb auch Garantiezertifikate genannt. Diese Garantie gilt aber nur für den Fall, dass der Emittent nicht während der Laufzeit des Zertifikates zahlungsunfähig wird und der Käufer das Zertifikat nicht vor dem Laufzeitende verkauft. Ferner ist zu berücksichtigen, dass die Qualität der Garantie letztlich vom Garantiegeber abhängt. Dieser muss in der Lage sein, eine gegebene Garantie auch einzuhalten.

Von dieser grundlegenden Eigenschaft abgesehen, sind Kapitalschutzzertifikate sehr unterschiedlich ausgestattet und teils schwierig zu durchschauen. Häufig ermöglichen Produkte dieses Typs über den Kapitalschutz hinaus eine begrenzte Teilhabe an der Entwicklung eines Wertes, auf den das Zertifikat sich bezieht, den so genannten Basiswert. Als Basiswert kommen Aktien und andere Wertpapiere, aber auch Börsenindizes in Frage.

- Kapitalverzehr

Legen Sie Geld in einen Vertrag wie zum Beispiel einen Bankauszahlplan an, aus dem dann regelmäßig Geld entnommen werden soll, können Sie in der Regel zwischen den Optionen Kapitalerhalt und Kapitalverzehr wählen.

Kapitalverzehr bedeutet, dass mit jeder Auszahlung an Sie auch das verbleibende Kapital kleiner wird. Es werden die erwirtschafteten Zinsen und ein Teil des Kapitals ausgezahlt. Das führt dazu, dass zwar die Entnahme höher ausfallen kann, als wenn nur Zinsen ausgeschüttet werden. Dafür ist die Laufzeit automatisch zeitlich begrenzt, denn irgendwann ist das Kapital aufgebraucht.

- Kredit

Man gewährt jemanden einen Kredit im Vertrauen darauf, dass nach Ablauf der Zeit die Rückzahlung des Nennwertes erfolgt. Im Regelfall wird zusätzlich noch ein Zins gezahlt. Wenn die Kreditvergabe im Rahmen eines schuldrechtlichen Vertrages geschieht, wird es Darlehen genannt.

Ob man einen Kredit aufnimmt, sollten sich Verbraucher stets gut überlegen. Im Regelfall sind die Sollzinsen für Kredite höher als die Guthabenzinsen für Spareinlagen.

Kredite sollten daher nur dann in Betracht gezogen werden, wenn nicht genug eigene, liquide Mittel zur Verfügung stehen und wenn die geplanten Ausgaben eine Investition darstellen.

Die eigene Immobilie oder der Aufbau einer beruflichen Existenz sind Beispiele für Investitionen. Dagegen fallen die Urlaubsreise oder der neue Luxusklassenwagen unter Konsum, den man sich aus eigenen Mitteln gerne leisten kann, nicht jedoch (vollständig) auf Kredit leisten sollte.

- Künstliche Replikation

siehe Synthetische Replikation

- Kupon

Der Kupon gibt die Höhe der jährlichen Verzinsung einer Anleihe an. Er wird in der Regel in Prozent angegeben.

Historisch gesehen ist der Kupon der Teil des Wertpapiers, der zur Einlösung von Dividende und/oder Zins berechtigt. Früher wurde der Kupon vom Rest des Wertpapiers abgeschnitten und dann eingelöst. Heute werden Wertpapiere in der Girosammelverwahrung aufbewahrt. Daher hat der Kupon heute rein informativen Charakter.

- Lebensversicherung

Die Lebensversicherung ist ein Versicherungsvertrag, der bei Eintreten eines bestimmten Ereignisses die Zahlung einer Leistung vorsieht.

Dies können zum Beispiel der Todesfall der versicherten Person oder das Erleben eines bestimmten Zeitpunkts wie des 65. Geburtstages sein. Zwei Formen der Lebensversicherung sind in Deutschland weit verbreitet: die Risikolebensversicherung und die Kapitallebensversicherung.

Die Risikolebensversicherung sichert ausschließlich das Leben der versicherten Person ab. Stirbt diese während der Vertragslaufzeit, erhält die begünstigte Person die vereinbarte Leistung. Dies ist besonders bei Familien wichtig, damit im Todesfall die Situation nicht durch finanzielle Sorgen zusätzlich belastet wird.

Die Kapitallebensversicherung kombiniert die Risikolebensversicherung mit einem Sparvertrag. Dies bedeutet, dass die vertragliche vereinbarte Leistung nicht nur beim Tod der versicherten Person ausbezahlt wird, sondern auch, wenn diese ein bestimmtes Alter erreicht. Damit ist die Kapitallebensversicherung Risikovorsorge und Instrument der Altersvorsorge zugleich. Denkbar ist sie zum Beispiel in klassischer Form mit einem Garantiezins auf den Sparanteil, aber auch als fondsgebundene Lebensversicherung.

Bei der Kapitallebensversicherung gibt es verschiedene Kritikpunkte. Zum einen gehört sie nicht zu den flexiblen und transparenten Produkten, insbesondere bei den erzielten Überschüssen. Aufgrund der zum Teil sehr langen Laufzeit existiert das Risiko, dass externe Änderungen (Krankheit, Arbeitslosigkeit, Scheidung oder andere) dazu führen, dass eine Kapitallebensversicherung nicht länger fortgeführt werden kann. Dann erhält der Verbraucher den Rückkaufswert ausbezahlt, der insbesondere in den ersten Jahren zum Teil deutlich kleiner ist als die gezahlten Beiträge. Zum anderen ist die Versicherung ein eher teures Produkt. Vom gezahlten Beitrag wird nur ein bestimmter Teil gespart, der andere Teil wird für Kosten benötigt. Hier sind insbesondere die Abschlusskosten zu nennen, die zu Beginn des Vertrages zu entrichten sind und für die geringen Rückkaufswerte in den ersten Jahren sorgen.

- Leibrente

Die Leibrente ist eine Rente, die lebenslang ausgezahlt wird. Dazu gehören beispielsweise die gesetzliche Rente, die Riester-Rente, die Rürup-Rente und die Rente aus einer betrieblichen Altersvorsorge, aber auch private Rentenversicherungen.

- Liquidität

Eine Person oder ein Unternehmen ist liquide, wenn sie (oder es) zu jeder Zeit allen offenen Zahlungsverpflichtungen nachkommen kann. Oder einfach gesagt, wenn man in der Lage ist, alle Rechnungen pünktlich zu bezahlen.

Wer dies nicht kann, der ist nicht liquide. Das heißt nicht, dass er ohne Vermögen ist. Aber die schönste Immobilie und der renditestärkste Sparbrief mit einer festen Laufzeit helfen nichts, wenn eine Steuernachzahlung kommt oder das Auto repariert werden muss.

Für solche Fälle sollte man ausreichende liquide Mittel zur Verfügung haben. Beispielsweise auf dem Giro- oder dem Tagesgeldkonto. Anderes Vermögen kann man nur über Umwege - oft verbunden mit hohen Kosten - schnell zu Geld machen. Je nach Produkt kann dies zum Beispiel durch eine Kündigung, einen Verkauf unter Wert, eine Darlehensaufnahme oder eine Verpfändung geschehen.

- Liquiditätsrating

Anleihen werden oft mit einem sogenannten Liquiditätsrating (kurz: LiRa) versehen.

An der Düsseldorfer Börse gibt es zum Beispiel ein solches Liquiditätsrating in mehreren Stufen. In den einzelnen Stufen gibt es unterschiedliche Höhen des Garantievolumens. Auch die Höhe des Spreads, also der Unterschied zwischen dem Preis bei Verkäufen und dem Preis bei Käufen (Geld-Brief-Spanne) variiert in den einzelnen Stufen. Bei LiRa1 ist das Garantievolumen besonders hoch und der Spread sehr gering. Je höher die Stufe ist, desto schlechter sind die Rahmenbedingungen.

- Liquiditätsreserve

Liquiditätsreserve bedeutet, dass ein gewisser Geldbetrag so angelegt wird, dass man über ihn jederzeit frei verfügen kann.

Unvorhergesehene Ausgaben kommen immer wieder vor. Das Auto muss repariert werden, der Fernseher geht kaputt, der Zahnarzt setzt eine Krone oder ein Implantat ein und vieles mehr.

Richtig ärgerlich ist es, wenn kein Geld vorhanden ist, mit dem zeitnah die Rechnungen bezahlt werden können. Daher sollte jeder Verbraucher eine Liquiditätsreserve haben.

Als Faustformel gilt, dass die Reserve drei Nettogehälter betragen sollte; idealerweise sollte sie nicht unter 5.000 Euro liegen. Als Reserve eignet sich besonders ein Tagesgeldkonto. Anlageformen wie Aktien oder Investmentfonds, bei denen es Kursschwankungen gibt, sind als Liquiditätsreserve nicht geeignet. Sinn der Liquiditätsreserve ist es, zu verhindern, im Ernstfall ein teures Darlehen aufnehmen oder eine Geldanlage mit Kursverlusten verkaufen zu müssen.

- Magisches Dreieck

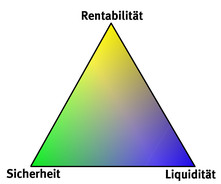

Jeder Eckpunkt des Dreiecks repräsentiert eines der grundlegenden Ziele Sicherheit, Rendite (Rentabilität) und Liquidität.

Jeder Eckpunkt des Dreiecks repräsentiert eines der grundlegenden Ziele Sicherheit, Rendite (Rentabilität) und Liquidität.Diese drei Grundziele der Geldanlage sind nie gleichzeitig zu haben. Sie können maximal zwei der Ziele miteinander kombinieren. das geht jedoch immer auf Kosten des dritten Grundzieles. Das bedeutet zum Beispiel, dass Sie mit einer hohen Rendite-Erwartung und dem Wunsch nach Liquidität niemals gleichzeitig volle Sicherheit haben können. Auch die ständige Verfügbarkeit des Kapitals (also maximale Liquidität) muss in der Regel mit Verzicht auf Rendite oder Sicherheit erkauft werden.

- Managementgebühr

siehe Verwaltungsgebühr

- MSCI

MSCI ist die Abkürzung für Morgan Stanley Capital International.

Das Tochterunternehmen der amerikanischen Bank Morgan Stanley bietet Aktienindizes an, die auf der ganzen Welt als Grundlage für die Messung der Entwicklung der Aktienmärkte genommen werden. Der wichtigste unter den Indizes ist der MSCI World, der die Aktienmärkte von 23 Ländern der entwickelten Welt abbildet. Er wird ergänzt durch den Index MSCI Emerging Markets, der die Entwicklung der Aktienmärkte in 23 Schwellenländern misst. Daneben gibt es zahlreiche Indizes für einzelne Länder (MSCI USA, MSCI Japan) und Regionen (MSCI Europe, MSCI North America).

- Nachfrage

In einer Marktwirtschaft bestimmen Nachfrage und Angebot, zu welchem Preis ein Gut (oder eine Dienstleistung) angeboten wird - und welche Menge zur Verfügung gestellt wird.

Dabei gilt im Regelfall: Je höher die Nachfrage ist, desto höher ist der Preis. Entweder, wenn neue Personen hinzukommen, die ein bestimmtes Gut haben wollen, oder wenn sich zwar die Zahl der Personen nicht ändert, die Menschen aber mehr von diesem Gut haben wollen.

Wenn die Nachfrage steigt - egal aus welchem Grund-, können die Anbieter diese höhere Nachfrage nicht sofort befriedigen. Das Angebot muss erweitert werden, Kapazitäten ausgebaut werden, Arbeitskräfte eingestellt und qualifiziert werden. Dies ist nicht in jedem Fall kurzfristig über die Menge möglich - daher geschieht eine Anpassung über den Preis. Da es mehr Menschen gibt, die dieses Gut haben wollen, erhöhen die Unternehmen den Preis.

Der höhere Preis für das Gut macht es für Unternehmer interessant, mehr von dem Gut zu produzieren. Einige Nachfrager wollen oder können sich den höheren Preis nicht leisten und verzichten auf dieses Gut. Der Prozess geht so lange, bis es ein neues Marktgleichgewicht gibt - mit einem höheren Marktpreis als vorher. Wenn mehr Verbraucher beispielsweise eine Honorarberatung wünschen, wird der Preis also - zumindest erst einmal - steigen.

Das Prinzip funktioniert im Prinzip genauso bei geringer werdender Nachfrage: Diese führt im Regelfall aber zu sinkenden Preisen. Das Gut ist nicht mehr so gefragt, die Unternehmen wussten das aber nicht rechtzeitig und haben zu viel produziert. Die Lager sind voll, die Kapazitäten zu hoch. Also werden Unternehmen die Preise senken, um die Waren loszuwerden. Der geringere Preis macht das Gut für einzelne zusätzliche Nachfrager wieder interessant, Unternehmen fahren die Produktion zurück, bis sich auch hier ein neues Gleichgewicht ergibt - mit einem geringeren Marktpreis als vorher. Wenn keine Kredite mehr nachgefragt werden, sinken die Sollzinsen.

In der Realität wird das Prinzip der Preisbildung von Angebot und Nachfrage von vielen weiteren Faktoren beeinflusst. Können Nachfrager ohne (größere) Probleme auf ein anderes Gut ausweichen und so höhere Preise umgehen? Der Wechsel von einem Tagesgeldkonto auf ein anderes ist möglicherweise leichter zu bewerkstelligen als beim Auto der Wechsel von Benzin auf Erdgas. Wie viele Anbieter gibt es? Beim Kauf einer Aktie haben Verbraucher mehr Auswahl als bei der Wahl des Betriebssystems für den Computer. Wenn es nur wenige Anbieter gibt, drohen Preisabsprachen. Gibt es nur einen Anbieter, bestimmt dieser den Monopolpreis.

- Nennwert

Der Nennwert gibt den gesetzlichen Wert des Wertpapiers an.

Einige Wertpapiere haben einen Nennwert, wie zum Beispiel Anleihen, manchmal aber auch Aktien. Bei Anleihen hat der Anleger das Recht auf Rückzahlung am Fälligkeitstag - sofern die Vertragsbedingungen nicht etwas anderes vorsehen. Bei einem vorzeitigen Verkauf hängt der Verkaufspreis vom Nennwert und dem Wertpapierkurs ab, bei einer Anleihe in Fremdwährung auch noch vom Devisenkurs.

Bei Aktien ist der Nennwert heute eher unüblich, da jede Stückaktie einem bestimmten Anteil am Grundkapital der Unternehmung entspricht. Früher war die Angabe des Nennwerts auch bei Aktien üblich. Verschiedene Aktien eines Unternehmens konnten unterschiedliche Nennwerte haben, zum Beispiel 50-DM-Aktien und 500-DM-Aktien. Deshalb war der Anteil am Grundkapital des Unternehmens nicht immer gleich. Bei Aktien ist der Nennwert der Aktie nicht mit dem Emissionskurs zu verwechseln. Der Nennwert bestimmt den Anteil am Grundkapital der Gesellschaft. Mit dem Emissionskurs wird die Aktie den Anlegern erstmals angeboten. Nach der Emission können Anleger den Wertpapierkurs an der Börse bezahlen, um eine Aktie zu kaufen.

- Offene Immobilienfonds

Wer Anteile an einem Offenen Immobilienfonds kauft, hofft auf Erträge aus Mieteinnahmen und Wertsteigerungen der Immobilien.

Von der Grundidee sollen solche Fonds ewig laufen. Demgemäß werden – neben der Verwaltung der Immobilien im Bestand – immer wieder Immobilien verkauft und neue hinzugekauft. Anleger können durch den Kauf von Fondsanteilen in einen bereits laufende Fonds einsteigen. Ebenso können sie aus dem Fonds wieder aussteigen, indem sie ihre Anteile an die Fondsgesellschaft zurückgeben. Dabei sind gewisse Fristen, insbesondere die 24-monatige Mindesthaltefrist zu beachten.

Offene Immobilienfonds galten lange Zeit als relativ risikoarme Geldanlage. Allerdings unterliegen auch sie Kursschwankungen. Zudem gerieten im Zuge der Finanzkrise des Jahres 2008 viele dieser Fonds unter Druck, weil die Anleger massenweise Gelder aus ihnen abzogen. Um nicht zu Notverkäufen von Immobilien gezwungen zu werden, setzten einige Offene Immobilienfonds die Anteilsrücknahme aus. In diesem Fall spricht man von einer Fondsschließung. Betroffene Anleger konnten ihre Fondsanteile nur noch über die Börse verkaufen und machten dabei Verluste. Einige der in der Krise unter Druck geratenen Fonds wurden in der Folge aufgelöst oder fusioniert.

Offene Immobilienfonds dürfen nicht mit geschlossenen Immobilienfonds verwechselt werden. Bei geschlossenen Fonds geht es um die Investition in ein konkretes Projekt, etwa den Erwerb und Betrieb einer Gewerbeimmobilie. Hierzu wird das erforderliche Geld bei Anlegern eingesammelt; danach wird mit der Umsetzung begonnen. Ist der erforderliche Betrag beisammen, werden keine weiteren Gelder mehr eingesammelt. Der Fonds wird also "geschlossen". Da es sich um eine unternehmerische Beteiligung handelt, droht im schlimmsten Fall ein Totalverlust des angelegten Geldes.- Option

Eine Option ist ein Recht, das man ausüben darf. Der Besitzer einer solchen Option darf zu einem bestimmten Zeitpunkt - oder innerhalb eines bestimmten Zeitraums - ein Wertpapier (ver-)kaufen.

Das Besondere an der Option ist, dass der Preis für das Wertpapier (der Basiswert) im Vorfeld festgelegt wird. So hat man zum Beispiel das Recht, innerhalb der nächsten drei Monate die Aktie A zum Preis von 100 Euro zu kaufen oder am letzten Tag des Monats die Aktie B zum Preis von 75 Euro zu verkaufen.

Für dieses Recht zahlt der Besitzer Geld: die Optionsprämie an den Vertragspartner, der auch Stillhalter genannt wird. Eine Option ist sehr riskant, da der Totalverlust der Optionsprämie droht, wenn die Börse sich anders entwickelt als erwartet. Dagegen ist eine hohe Rendite möglich, wenn sich die Börse in die vom Anleger erhoffte Richtung entwickelt.

Optionen werden aber nicht nur zur Spekulation verwendet. Sie dienen in vielen Fällen zur Absicherung von Risiken. Wer in Zukunft eine bestimmte Menge Rohstoffe benötigt oder Geld in Fremdwährung erhält, der ist oft bereit, die Optionsprämie zu bezahlen, um eine verlässliche Planungsgrundlage zu erhalten.

- Performance Fee

Bei einigen Geldanlagen fällt eine zusätzliche Gebühr an, wenn die Gesellschaft das vereinbarte Ziel nicht nur erreicht, sondern sogar übertrifft.

Schneidet beispielsweise ein Fonds in der Entwicklung besser ab als ein Vergleichsindex, fällt ein erfolgsabhängige Vergütung an. Schneidet der Fonds besser ab als der Vergleichsindex, könnte eine solche Performance Fee beispielsweise 25 Prozent betragen. Beträgt der der Vergleichsindex vier Prozent und die Leistung des Fonds sechs Prozent, behält die Gesellschaft also 0,5 Prozentpunkte (25 Prozent von der Differenz) ein. Wird das Ziel nicht erreicht, fällt auch keine Performance Fee an. Es kann auch passieren, dass eine Performance Fee anfällt, obwohl der Fonds Verluste realisiert hat - wenn nämlich der Vergleichsindex noch schlechter abgeschnitten hat.

- Pfandbrief

Der Pfandbrief ist eine Schuldverschreibung, deren zusätzliche Sicherheit neben der Bonität des Emittenten in der sogenannten Deckungsmasse besteht.

Diese besteht aus den grundpfandrechtlich besicherten Forderungen. Während der Laufzeit erhält der Besitzer der Anleihe die vereinbarten Zinsen. Am Ende der Laufzeit erhält er den Nennwert zurück.

Bei einem vorzeitigen Verkauf an der Börse erhält er den Kurswert. Dann sind Kursgewinne, aber auch Kursverluste möglich. Falls der Herausgeber des Pfandbriefs am Ende der Laufzeit insolvent ist, erhält der Anleger seine Gelder (ggfs. anteilig) aus der Deckungsmasse, so dass es zumindest nicht zu einem Totalverlust kommt.

- Provision

Als Provision bezeichnet man eine zulässige Vergütung in prozentualer Form am Umsatz, die für die Besorgung oder Vermittlung eines Handelsgeschäftes anfällt.

Die Provision kann einmalig bei Vermittlung, aber auch fortlaufend bei der Verwaltung von Verträgen anfallen. Nicht zulässig sind sogenannte versteckte Rückvergütungen ("Kick-backs"). Hierbei handelt es sich um Zahlungen aus offen ausgewiesenen Provisionen, die ohne Wissen des Anlegers "hinter seinem Rücken" an die vermittelnde Bank gezahlt werden.

- Put

Der Käufer einer Put-Option hat das Recht, innerhalb eines bestimmten Zeitraums - oder zu einem bestimmten Zeitpunkt - zum Beispiel eine Aktie zu einem vorher festgelegten Preis zu verkaufen.

Der Verkäufer der Option (Stillhalter) ist verpflichtet, die Aktie zu diesem Preis zu kaufen. Der Käufer der Put-Option wettet also auf fallende Kurse, der Verkäufer geht nicht davon aus. Wenn die Kurse steigen, verliert der Käufer die gezahlte Optionsprämie, die gleichzeitig den Gewinn für den Verkäufer bedeutet. Fallen die Kurse, macht der Käufer der Put-Option dagegen Gewinn.

Rechenbeispiel: Der Käufer erwirbt gegen eine Zahlung von 5 Euro das Recht, innerhalb der nächsten drei Monate eine Aktie, die gegenwärtig bei 100 Euro steht, zum Preis von 80 Euro zu verkaufen. Fällt der Kurs auf 50 Euro, nutzt der Besitzer die Option und macht 25 Euro Gewinn (80-50-5). Statt die Aktie für 50 Euro an der Börse zu verkaufen, verkauft er sie lieber seinem Vertragspartner für 80 Euro. Unter Berücksichtigung der Optionsprämie bleibt somit ein Gewinn von 25 Euro.

Steigt die Aktie dagegen auf 150 Euro, ist die Optionsprämie verloren. Warum sollte er auch jemanden die Aktie für 80 Euro verkaufen, wenn er an der Börse 150 Euro bekommen kann? Bei diesem Beispiel macht der Käufer letztlich einen Gewinn, wenn der Kurs unter 75 Euro liegt. Liegt der Kurs zwischen 75 und 80 Euro, übt er die Option aus, damit der Verlust der gezahlten Optionsprämie durch den erzielten Kursgewinn verringert wird. Bei einem Kurs von 80 oder mehr übt der Käufer das Recht nicht aus und realisiert einen Verlust in Höhe der gezahlten Optionsprämie.

- Quellensteuer

Die Quellensteuer wird direkt an der Quelle erhoben, an der Einkünfte entstehen. Banken führen beispielsweise die Abgeltungssteuer bei Zinseinkünften, Dividendenzahlungen oder Kursgewinnen ab.

Wichtig ist der Begriff bei Einkünften, die im Ausland entstehen. Hier ist zu prüfen, ob ein sogenanntes Doppelbesteuerungsabkommen der Bundesrepublik Deutschland mit dem betreffenden Staat besteht. Falls dies so ist, müssen die Erträge nämlich nicht zweimal versteuert werden, da in Deutschland - wenigstens zum Teil - eine Anrechnung stattfindet. Andernfalls müsste auf diese Einkünfte Quellensteuer beim ausländischen Staat gezahlt werden - und trotzdem wären diese in Deutschland steuerpflichtiges Einkommen.

- Rendite

Die Rendite setzt die Erträge, die eine Geldanlage erwirtschaftet, in Verhältnis zum eingesetzten Kapital.

Kosten werden ebenfalls berücksichtigt und reduzieren die Rendite. Auch wenn sich dieses Grundprinzip relativ einfach anhört, existieren in der Praxis doch viele verschiedene Definitionen und Varianten des Begriffs Rendite: Bruttorendite, Nettorendite, Dividendenrendite, Effektivrendite, Rendite eines Wertpapiers und viele Andere.

Das Grundprinzip ist dagegen tatsächlich sehr einfach nachzuvollziehen. Nehmen Sie an, Sie haben am 1. Januar eines Jahres zwei Geldanlagen getätigt, eine über 1.000 Euro und eine über 1.500 Euro. Beide erwirtschaften bis zum 31. Dezember des gleichen Jahres einen Gewinn von 50 Euro. Welche Geldanlage hat die höhere Rendite? Da der Gewinn von 50 Euro identisch ist, hat die Geldanlage die höhere Rendite, bei der Sie weniger Kapital eingesetzt haben.

Rendite Geldanlage A:

Anlagebetrag: 1.000 Euro

Gewinn: 50 Euro

Rendite: 50 / 1.000 * 100 = 5 Prozent

Rendite Geldanlage B:

Anlagebetrag: 1.500 Euro

Gewinn: 50 Euro

Rendite: 50 / 1.500 * 100 = 3,3 Prozent

Geldanlage A hat also mit 5 Prozent die höhere Rendite als Geldanlage B, die lediglich 3,3 Prozent erreicht. Unter dem Aspekt der Rentabilität, also dem Vergleich der Renditen unterschiedlicher Alternativen, ist Geldanlage A also die vorteilhaftere.

- Rentenfonds

Ein Rentenfonds ist ein Investmentfonds, der ausschließlich oder überwiegend in börsengehandelte Schuldverschreibungen investiert. Oft werden an der Stelle alternativ Begriffe wie Anleihen, festverzinsliche Wertpapiere oder auch Rentenpapiere genannt.

Rentenfonds haben nichts mit der gesetzlichen Rentenversicherung zu tun, denn der Begriff "Rente" bezieht sich auf die althergebrachte Bezeichnung von börsengehandelten Schuldverschreibungen, die man eben auch als Renten bezeichnet. Mit einer Schuldverschreibung geben Sie – vereinfacht gesagt - dem Aussteller ein Darlehen und erhalten am Ende den geliehenen Betrag zuzüglich eines Zinses zurück.

Nach Liquidität des Ausstellers ist dies mehr oder weniger risikoreich. Entsprechend ist auch das Risiko bei einem Rentenfonds zu beurteilen. Investiert er in eher risikoreiche Schuldverschreibungen, ist er selber auch eher als risikoreich einzustufen.

- Rentengarantiezeit

Beim Abschluss einer privaten Rentenversicherung können Sie in der Regel für die Hinterbliebenen eine Rentengarantiezeit vereinbaren. Grundsätzlich ist bei Leibrenten eine Rentenzahlung bis zum Tod gewährleistet.

Verstirbt der Rentner, wird aber an die Hinterbliebenen weiter Rente gezahlt, wenn eine Rentengarantiezeit vereinbart ist. Die Rentengarantiezeit gibt an, wie lange auf jeden Fall die vereinbarte Rentenzahlung geleistet werden, auch wenn der eigentliche Vertragsinhaber vorzeitig verstirbt. Bis zum Ende dieser Zeit ist also auch bei vorzeitigem Tod des Rentners eine Zahlung garantiert. Eine solche Rentengarantiezeit kann beispielsweise fünf oder zehn Jahre betragen, es gibt aber bei unterschiedlichen Versicherern verschiedene Möglichkeiten.

Angenommen ein Rentner bekommt mit 65 Jahren Rente und hat eine Rentengarantiezeit von 10 Jahren vereinbart. Falls der Rentner mit 71 Jahren stirbt, hat er bis dahin für sechs Jahre Rentenzahlungen erhalten. Dann bekommt die berechtigte Person aufgrund der vereinbarten Rentengarantiezeit von zehn Jahren noch vier weitere Jahre die Rente ausbezahlt.

Eine Alternative zur Rentengarantiezeit ist die Beitragsrückgewähr im Todesfall. Allerdings verursachen solche Sicherungen weitere Kosten. Die Vereinbarung einer Rentengarantiezeit bedeutet im Regelfall eine Reduzierung der ausgezahlten Leistungen.

- REX

siehe Deutscher Rentenindex

- Risiko

Risiko bedeutet, dass mit einer bestimmten Wahrscheinlichkeit ein Ereignis eintritt, aufgrund dessen ein Verlust entsteht.

Anleger sind unterschiedlichen Risiken ausgesetzt: zum Beispiel dem Emittentenrisiko, dass die Geldanlage wegen Insolvenz nicht zurückgezahlt wird. Oder dem Kursrisiko, falls das Wertpapier an der Börse gehandelt wird. Dem Währungsrisiko bei einer Geldanlage in Fremdwährung. Dem Inflationsrisiko, dass die Kaufkraft der Geldanlage geringer wird. Oder dem Zinsänderungsrisiko, wenn der Zins nicht für die gesamte Laufzeit garantiert ist. Anleger haben die Chance auf zusätzliche Erträge, aber auch das Risiko eines (Total-)Verlustes.

Das Maß an Risiko, das Anleger eingehen, hängt neben dem Informationsstand und dem zur Verfügung stehenden Zeithorizont auch davon ab, ob sie risikoscheu, risikoneutral oder risikofreudig sind. Um Risiken zu minimieren stehen Mittel wie zum Beispiel die Diversifikation zur Verfügung.

Anleger, auch risikoscheue, treffen Entscheidungen unter einem Informationsdefizit. Man kennt oft nicht alle relevanten, aktuellen Informationen. Wer kennt zum Beispiel die Festgeldkonditionen aller Banken? Die Bilanzen aller Unternehmen? Oder die Programme der politischen Parteien?

Dazu kommt, dass Prognosen der zukünftigen Entwicklung nur unter Unsicherheit getroffen werden können. Ist der Euro in zehn Jahren Weltleitwährung? Oder gibt es ihn vielleicht gar nicht mehr? Welche Unternehmen werden im DAX sein? Wird der DAX bis dahin durch einen anderen Index abgelöst? Wie entwickelt sich die Inflation? Oder bekommen wir irgendwann eine Deflation?

Sämtliche Risiken auszuschließen, ist daher fast unmöglich.

- Rohstoff

Beispiel für Rohstoffe sind Getreide, Holz, Öl oder Kohle.

Im Bereich der Geldanlage bilden Rohstoffe eine eigene Anlageklasse. Verbraucher können beispielsweise über Zertifikate, Aktien, Fonds oder ETCs (Exchange Traded Commodities) in diese Anlageklasse investieren. ETCs sind börsengehandelte Schuldverschreibungen, die in die Anlageklasse Rohstoffe investieren

Investitionen in die Anlageklasse Rohstoffe sind mit Risiken versehen. Die Kurse schwanken häufig stark. Rohstoffe werden oft auch als Spekulationsobjekt gesehen, und es wird auf steigende oder fallende Kurse "gewettet".

Je nach den Zielen und der Risikoeinstellung des einzelnen Verbrauchers kann es sinnvoll sein, die Anlageklasse Rohstoffe als Beimischung beim Vermögensaufbau mit einzubeziehen. Unternehmer nutzen oft Termingeschäfte, um auf einer sicheren Grundlage kalkulieren zu können.

- Rohstofffonds

Mit Rohstofffonds können sich Anleger an der Entwicklung der globalen Rohstoffmärkte beteiligen.

Sie bilden die Entwicklung von verschiedenen Rohstoffen mit Hilfe von Termingeschäften und Swaps nach. Es gibt auch spezielle Aktienfonds, die in Rohstoffe investieren.

- Schwellenland

Als Schwellenland bezeichnet man ein Land, das kein Entwicklungsland mehr ist, aber auch noch nicht zu den vollständig industrialisierten Ländern zählt.

Schwellenländer zeichnen sich häufig durch überdurchschnittliches Wirtschaftswachstum und unterdurchschnittliche Lohnkosten im Vergleich zu den Industrieländern aus.

Wenn es um Geldanlage und die Börse geht, wird für Schwellenländer oft der englische Begriff Emerging Markets gebraucht. Investitionen in Aktien und Anleihen aus Schwellenländern bieten oft hohe Gewinnaussichten. Hohe Gewinnaussichten bedeuten aber auch ein entsprechend höheres Risiko, sodass auch Verluste möglich sind. Je nach Produktklasse und Land kann im schlimmsten Fall auch ein Totalverlust möglich sein.

- Sofort beginnende Rentenversicherung

Sofort beginnende Rentenversicherungen, auch Sofortrenten genannt, werden von Versicherungsunternehmen angeboten und garantieren nach einmaliger Einzahlung eine lebenslange Rente (Leibrente). Sie bekommen jeden Monat einen festgelegten Betrag als Rente, ganz gleich wie alt Sie werden. Sofortrenten eignen sich auf Grund der hohen Planungssicherheit besonders für Menschen, die keine oder nur wenig gesetzliche oder betriebliche Rente zu erwarten haben und auch sonst nicht weiter vorgesorgt haben.

Stirbt der Rentennehmer kurz nach Beginn des Vetrages, so wird sein eingezahltes Kapital nicht an die Erben zurückerstattet. Ausnahmen sind Verträge, in denen eine bestimmte Rentengarantiezeit vereinbart wurde.

Auszahlungen aus sofort beginnenden Rentenverträgen müssen versteuert werden. In welcher Höhe, hängt vom Alter ab, ab dem Sie die Rente beziehen wollen. Zu versteuern ist nur der so genannte Ertragsanteil, also der Teil, den Ihr Kapital erwirtschaftet. Dafür gelten die in nachfolgender Liste angegebenen Prozentsätze (§ 22 Einkommenssteuergesetz).

55 Jahre: 26 Prozent

60 Jahre: 22 Prozent

65 Jahre: 18 Prozent

70 Jahre: 15 Prozent

75 Jahre: 11 Prozent

Beispielsweise erhalten Sie ab 65 Jahren eine Sofortrente von 1000 Euro im Monat. Davon sind nur 18 Prozent, also 180 Euro, zu versteuern. Nehmen wir einen persönlichen Steuersatz von 25 Prozent an, so müssen Sie nur 25 Prozent von 180 Euro an den Fiskus abführen. Das wären 45 Euro.

- Sofortrente

siehe Sofort beginnende Rentenversicherung

- Sparbrief

siehe Festgeld

- Sparplan

Ein Sparplan, etwa in Form eines Bank- oder Fondssparplans, dient dem Vermögensaufbau. Meistens wird monatlich ein fester Betrag gespart; grundsätzlich sind aber auch zusätzlich einmalige Anlagen oder variierende Beträge möglich.

Die Entwicklung eines Banksparplans hängt von den jeweiligen Vertragsbedingungen ab, die je nach Bank stark variieren können:

- Der Zins kann fest oder variabel sein.

- Bei einem variablem Zins, passt sich der Zins an das aktuelle Zinsniveau an.

- Bei einem festgeschriebenen Zinssatz, ist genau vorhersehbar, welcher Betrag am Ende der Laufzeit zur Verfügung steht.

- Der Zins kann aus Grundverzinsung und Bonuszins bestehen.

- Die Geldanlage kann vorzeitig verfügbar sein (Kündigungsfrist beachten!)

- Die Zinsen können ausgezahlt oder wieder angelegt werden (Zinseszinseffekt).

Wer bereit ist, Risiken einzugehen, kann statt eines Banksparplans auch einen Fondssparplan abschließen.

Verbraucher, die sich für einen Bank- oder Fondssparplan entscheiden, sollten einen wählen, der zu ihren Zielen passt. Sie sollten sich nicht von schönen Zahlen blenden lassen, sondern einzig auf Rendite, Sicherheit und Verfügbarkeit achten.

Gerne versuchen Banken ein Produkt mit einer unattraktiven Rendite durch die Hervorhebung von einzelnen Werten wie dem Bonuszins interessant zu machen.

Beispiel:

Ein Verbraucher zahlt im Jahr 600 Euro in einen Sparvertrag ein, also 50 Euro pro Monat. Der Sparplan verspricht dem Verbraucher einen Bonuszins von 20 Prozent auf die in diesem Jahr eingezahlten Sparbeiträge, wenn das Kapital im Sparvertrag höher ist als die zwanzigfache jährliche Sparleistung. In verständlichere Worte übersetzt: wenn das Kapital mindestens 12.000 Euro (600 x 20) beträgt.